|

近期,Analysys易观发布的《中国跨境进口零售电商市场季度监测分析2016年第4季度》。根据数据显示,2016年第四季度中国跨境进口零售电商市场规模为957.1亿元,环比上涨37.7%。这也是去年“跨境电商新政”之后第一个高增长点,达到行业历史新高。

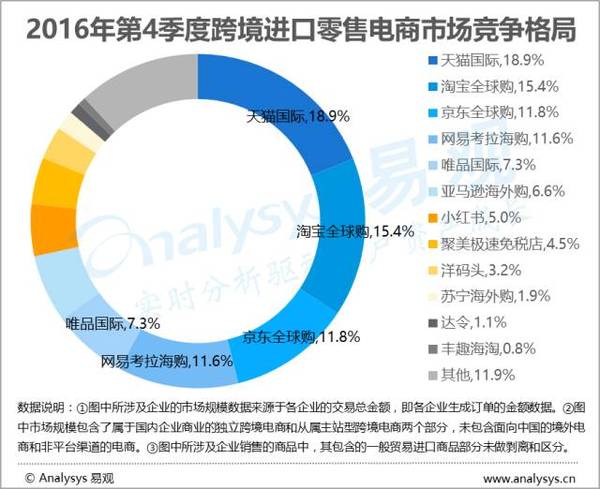

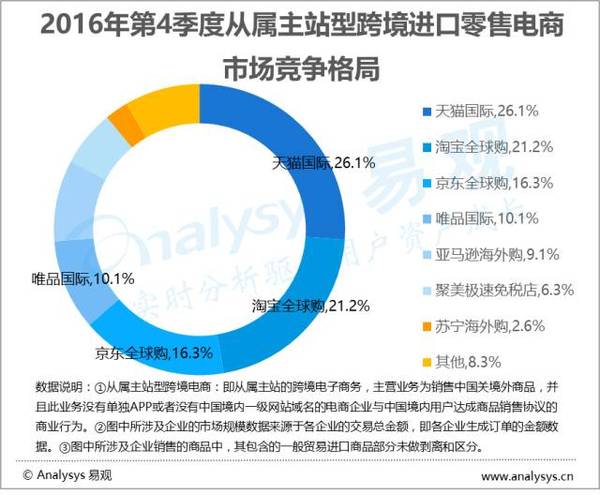

但与行业的快速增长相比,从业者们却处于冰火两重天的境地,根据既往历史数据来看:1.跨境电商寡头格局已经形成,以阿里系(包括天猫国际和淘宝全球购)、京东的垄断力量为代表,其中京东全球购与第一名的天猫国际市场份额相差7个百分点,寡头间竞争开始日益白热化;2.中小平台生存空间被进一步压缩,随着蜜淘的倒闭,此种现象还会进一步恶化,如洋码头仅3.2%的市场份额,全年交易大概在30亿左右,一旦巨头们发动价格战几乎是没有还手之力的;3.垂直跨境电商品牌彻底退出一线阵营,以聚美优品为例,其虽然大力发展跨境电商业务,但垂直于美妆行业,使其无法分享此轮消费升级过多的增长红利,其极速免税店仅占4.5%的市场份额,此外,进口化妆品的税目变为“高档化妆品”也稀释了聚美的价格优势。

如前文分析,当前跨境电商正处于新一轮洗牌的窗口期,一方面虽然在两会上海关总署表态新政的过渡期会持续至2017年底,但这把悬在行业从业者头上的达摩克斯之剑始终是跨境电商行业的最大隐患之一;而另一方面,寡头化电商拥有流量、用户优势,加重中小平台的生存压力。 那么,中小电商平台的市场份额究竟由谁来瓜分呢? 其一,在用户端有优势者 经过将近三年的市场培育,跨境电商行业的市场教育周期已经结束,加之国内消费市场的消费升级的节奏加快,对于用户而言,其选择跨境电商的标准将由此前的“保真”“爆款”升级为综合性服务需求。 根据有关机构发布数据显示,至2020年以B2C为代表的跨境电商将成为主流。如此,京东在国内B2C市场中的优势自然成为瓜分中小平台的一股重要力量,根据京东财报显示,atv,2016年第四季度剔除虚拟商品的日用商品及其他品类商品的交易总额为1063亿元人民币,相比去年同期增长59%,与2015年第四季度的49%相比,占剔除虚拟商品的总交易额比例上升至52%。京东去年的“去3C化”取得初步成绩,在用户端意味着用户对京东的定位更加全面,而京东也借丰富的跨境电商SKU满足了用户的多种需求。 此外,京东采取了自营+平台型的商业模式,自营作为京东的起家模式在此固然争议不大,而在平台型模式中,除与花王、飞利浦等一线品牌直接合作之外,atv直播,亦选择与国外知名零售企业合作,如沃尔玛、eBay为代表的境外知名零售企业均是京东全球购入驻商家,一方面增加了京东全球购在SKU方面的丰富性,且保证品质,提高用户的品牌认可度。 随着京东与沃尔玛合作的进一步深入,在跨境电商领域或许会有更多亮点。 其二,在供应链端有优势者。 品质作为跨境电商产品的第一要素,一方面是在消费升级背景之下用户对平台的关注将越来越集中在“品质端“,除物流、客服之外,产品品质是重中之重;而另一方面跨境电商的供应链相对较长,又加重了平台对产品质量监管难度。 基于此,对于跨境电商行业而言,其主要角力点将主要在供应链层面。 而在B2C跨境电商模式中,又以平台和自营两种模式为主,前者主要以天猫国际、苏宁易购为代表,后者则以网易考拉为代表。平台模式的优势在于通过招商能够实现快速扩张,但其SKU的丰富性则要主要依靠商家,需要更多的激励措施来鼓励商家将非爆款甚至低毛利的产品在平台上架,以满足用户的多种需求;自营模式平台选择并采购商品,可确保产品品质和毛利,但其局限性也在于品类的扩张性方面效率相对较低。 京东全球购采取了自营与平台并存的第三种模式,通过自营弥补平台商家产品的不足,通过入驻商家实现平台的快速扩张和流量的充分利用。 因此,铁哥认为随着跨境电商竞争的进一步加剧,优质的供应链将成为平台方争夺的主要对象,换言之,谁能够吸引优质供应链资源谁就获得未来战争的先发优势。 过渡期之后跨境电商格局究竟如何? 虽然在两会上海关总署明确表示跨境电商新政过渡期将延续至2017年底,但如果过渡期结束,跨境电商格局将如何变化呢? (责任编辑:本港台直播) |