|

大部分的互联网金融公司最为纠结的一点是:流量这么大、获客成本这么高,为什么最后的的转化率和成单量却这么低? 怎样才能提高用户运营效率?用户行为数据分析怎样把处在不同购买决策阶段的用户挑选出来,帮助互联网金融公司做到精益化运营? 我们的客户中很大一部分来自互联网金融,包括很多行业前 10 的互联网金融公司。在服务客户的过程中,我们也积累了大量的数据驱动业务的实践案例,来帮助客户创造价值。 一 、互联网金融用户四大行为特征

互联网金融平台用户有四大行为特征: 1.流量转化率低 下图是某互联网金融公司网站上,新客户过去 30 天整体购买转化漏斗,其转化率只有 0.38%:

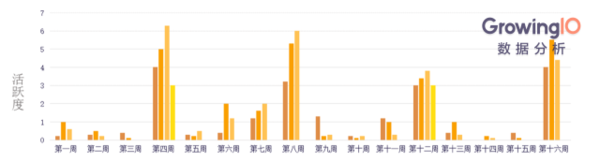

而这并非个例,实际上,绝大多数互联网金融公司,在 web 端购买的转化率基本都在 1% 以下,APP购买率在 5% 左右,远远低于电商或者其他在线交易的购买率。 2.虽然转化率低,但是客单价却很高 一般来说,电商行业客单价在几十到几百,而互联网金融客户,客单价从几千到几万,某些特殊领域甚至高达几十万。而客单价高,就意味着用户购买决策会更复杂,购买周期也会更长。 3.用户购买行为有很强周期性 电商的客户下次购买时间是不确定的,但是互联网金融平台上,真正购买的用户,是有理财需求的用户,在资金到期赎回产品后,一定还会进行下一次购买,只不过未必发生在你的平台上。 下图是一个典型互联网金融用户的交互趋势图:

可以看到,每隔一段时间,这个用户就会有一段集中的、大量的交互行为。当用户购买完成后,用户的交互行为又变得很少,可能偶尔来看看产品的收益率,但整体的交互指标不会太高,直到他下一次购买。这个用户理财需求的周期是一个月左右。 4.购买行为具有强特征性 这主要包括两个特征: A:用户的购买偏好比较容易识别,理财产品数量和品类都很少,所以用户购买的需求或者偏好,很容易从其行为数据上识别出来; B:用户购买过程中的三个阶段特别容易识别。 (1) 用户在购买决策阶段,有大量的交互事件产生,他会看产品,比对不同产品的收益率和风险,比对不同产品的投资期限等等; (2) 但是一旦他完成了产品的购买,就不会有大量的交互行为产生,他可能仅是回来看一看产品的收益率; (3) 当用户的产品资金赎回之后,又有大量的交互事件产生,实际上他处在下一款产品购买的决策期。 二、互联网金融用户运营的三大步骤 针对互联网金融用户行为的四个特征,在用户运营上有三个比较重要的阶段性工作:

首先获取可能购买的目标用户,合理配置在渠道上的投放预算,以提高高质量用户获取的比例; 接下来就要把高价值的用户——真正有购买需求,愿意付费、购买的用户找出来; 采取针对性的运营策略,提高高价值用户的转化率。 三 、获取目标用户 渠道工作的核心,主要是做好两方面的工作:宏观层面,优化整个渠道的配置;微观层面,单一渠道角度来说,根据渠道配置的策略,有针对性地实施和调整。 1.优化渠道配置 具体渠道的实施,大家都比较熟悉,但是对于整个渠道组合配置的优化,很多人接触的其实并不多。 这张图是整体转化漏斗,从不同维度可以做对比,比如我们先选出流量前 10 的渠道:

|